Zitierfähige Version

- Revision von Asset Backed Securities (ABS) vom 08.04.2020 - 18:11

- Revision von Asset Backed Securities (ABS) vom 08.04.2020 - 13:22

- Revision von Asset Backed Securities (ABS) vom 04.03.2020 - 15:21

- Revision von Asset Backed Securities (ABS) vom 17.10.2018 - 15:40

- Revision von Asset Backed Securities (ABS) vom 03.04.2013 - 12:38

Asset Backed Securities (ABS)

Geprüftes Wissen

GEPRÜFTES WISSEN

Über 100 Experten aus Wissenschaft und Praxis.

Mehr als 8.000 Stichwörter kostenlos Online.

Das Original: Gabler Banklexikon

zuletzt besuchte Definitionen...

Forderungsbesicherte Wertpapiere; 1. Begriff: Verbriefung von Kreditforderungen mit dem Ziel, illiquide Vermögensgegenstände in liquide Wertpapiere zu transformieren. In der Praxis sind unterschiedliche rechtliche Konstruktionen anzutreffen. Das Geschäfts- bzw. Transaktionsmodell weist i.d.R. folgende Charakteristika auf: Eine für die Forderungsverbriefung gegründete Zweckgesellschaft (Special Purpose Vehicle [SPV]) erwirbt ein Forderungsportfolio vom Originator (Forderungsverkäufer). Die Abtretung des Portfolios erfolgt durch regresslosen Verkauf (True Sale, siehe auch True Sale International [TSI]). Die Forderungen werden üblicherweise durch einen Treuhänder gehalten. Er leitet zugleich die Zahlungen an die Investoren weiter und überprüft das Reporting des Servicers bzw. des Managers. (Bei Asset Backed-Transaktionen, die bereits am Kapitalmarkt gehandelte Wertpapiere re-verbriefen [Repackaging], wird anstelle des Servicers vom Manager gesprochen). Der Treuhänder ist ebenfalls für die Verwertung der Forderungen bei einer möglichen Insolvenz des SPV zuständig. Der Servicer übernimmt die Bewirtschaftung des Portfolios und überweist die Zahlungen an den Treuhänder. Rechtlich können Servicer und Originator eine juristische Person sein. Aus steuerrechtlichen Gründen werden die SPVs offshore gegründet. Sie beschäftigen i.d.R. keine eigenen Mitarbeiter. Administrative Aufgaben werden von Dritten (Arrangeur, Treuhänder usw.) zumeist in Form von Geschäftsbesorgungsverträgen erfüllt.

2. (Re)finanzierung: Das SPV refinanziert sich durch die Ausgabe von Asset Backed Securities. Hierbei handelt es sich um Wertpapiere, deren Werthaltigkeit sich ausschließlich durch die zu erwartenden Zahlungseinnahmen (Cashflows) aus den Forderungen bestimmt. Ein Rückgriff auf den Originator ist rechtlich ebenso ausgeschlossen wie die Zugriffsmöglichkeit sonstiger Gläubiger des Originators auf die übertragenen Forderungen. Zur Abdeckung von Liquiditätsspitzen stellen Banken zumeist Kurzfristlinien zur Verfügung, denn die Zahlungseingänge können unregelmäßig sein. Asset Backed Securities werden grundsätzlich einem Rating unterzogen. Dabei wird die Qualität der zugrundeliegenden Assets mitunter durch zusätzliche Sicherungslinien oder Sicherheitenbestellungen (Credit Enhancements) verbessert. Wesentliches Gestaltungsmerkmal von Asset Backed Securities-Strukturen ist die Tranchierung. Bei der Konstruktion einer Asset Backed Securities-Transaktion werden i.d.R. mehrere Tranchen mit unterschiedlicher Seniorität geschaffen. Die Cashflows aus den zu Grunde liegenden Assets fließen dabei zunächst den vorrangigen Senior Tranchen zu, anschließend den Mezzanine Tranchen und zuletzt der Equity Tranche (auch First Loss Piece). Dieses Konstruktionselement von Asset Backed Securities wird auch als Wasserfallprinzip oder Subordinationsprinzip bezeichnet und führt zu Wertpapieren mit unterschiedlichen Risikoprofilen sowie differenzierten Ratings. Die Allokationsmechanismen für die Cashflows der zu Grunde liegenden Forderungen können hierbei differenziert ausgestaltet sein und bspw. zwischen Zins- und Tilgungszahlungen unterscheiden sowie zusätzliche Bedingungen und Regeln vorsehen (bspw. Interest Coverage- und Overcollateralization Tests).

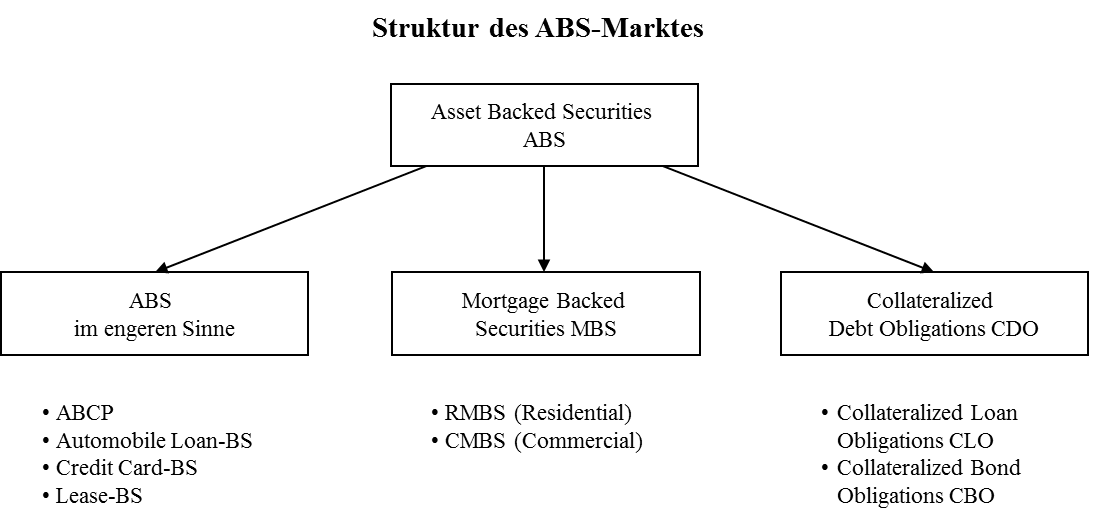

3. Entwicklung: Die Verbriefung von Finanzaktiva hat ihren Ursprung zu Beginn der 1970er-Jahre in den USA. Zunächst wurden ausschließlich Hypothekendarlehen mit dem Ziel verbrieft, hierfür einen liquiden Sekundärmarkt zu entwickeln, denn der Kreditmarkt der USA war durch ausgeprägte regionale Ungleichgewichte gekennzeichnet. So kam es innerhalb der USA gleichzeitig zu Kreditrationierungen und Kreditangebotsüberschüssen. Das regional organisierte Kreditbankensystem war kaum in der Lage, einen Ausgleich herbeizuführen. In der Folge wurden durch bundesstaatliche Zuschüsse Gesellschaften gegründet, an die die Regionalbanken Teile ihrer Hypothekendarlehenportfolios verkaufen konnten, sofern bestimmte Voraussetzungen erfüllt wurden. Die Käufergesellschaften refinanzierten sich über die Begebung festverzinslicher Wertpapiere, die mit den Hypotheken unterlegt wurden (Mortgage Backed Securities; MBSs). Zu Beginn der 1980er-Jahre wurden die regulatorischen Vorgaben und die Kriterien, nach denen Verbriefungen erfolgen konnten, sukzessive gelockert. Ein weiterer Entwicklungsschub erfolgte Anfang der 1990er-Jahre, als in den USA die internationalen Eigenkapitalunterlegungsvorschriften (Basel I) umgesetzt worden sind. Mitte der 1990er-Jahre hatte nunmehr auch das damals zuständige BAKred die notwendigen aufsichtsrechtlichen Voraussetzungen in Deutschland geschaffen. Das Spektrum der verbrieften Forderungen hat sich zunehmend ausgeweitet, es werden die unterschiedlichsten Forderungen verbrieft: Kreditkartenforderungen, private Baufinanzierungen (RMBS), gewerbliche Baufinanzierungen (CMBS), Konsumentenkredite und -leasingverträge (Auto-Asset Backed Securities) sowie schuldtitelunterlegte Obligationen (Collateralized Debt Obligations und Collateralized Loan Obligations; CDOs, CLOs). Darüber hinaus werden auch andere Vermögensgegenstände wie Medien- und Vermarktungsrechte (z.B. Lizenzgebühren) sowie Versicherungsrisiken (Katastrophenbonds) verbrieft.

4. Subprime-Krise: Die internationale Finanz- und Bankenkrise begann 2007 mit der Subprime-Krise am amerikanischen Markt für zweitrangige Hypothekenforderungen. Forderungen mit hohen Bonitätsrisiken wurden zu MBS strukturiert und an die internationalen Kapitalmärkte weitergereicht. Mit dem Preisverfall bei US-Immobilien im Jahr 2007 sowie steigenden Ausfallraten bei den zu Grunde liegenden Forderungen der Subprime-MBS wurden diese Risiken bei den Investoren der MBS schlagend. Häufig wurden die MBS in sog. Conduits gehalten und kurzfristig am Geldmarkt durch die Ausgabe von Mortgage Backed Commerical Paper refinanziert. Mit den steigenden Risiken und der Intransparenz über deren Verteilung fanden die Commercial Paper jedoch keine Abnehmer mehr, die Subprime-Krise weitete sich auf die Banken und Finanzmärkte aus. Als eine Ursache der internationalen Finanzkrise wurden somit Asset Backed Securities identifiziert. In der Kritik stehen hierbei die Intransparenz über die Risikoverteilung, komplexe Produkte wie bspw. CDOs auf CDOs (CDO-squared), aber auch die auf die Vorgaben von Ratingagenturen abgestimmte Entwicklung von Asset Backed Securities.

5. Aktuelle Entwicklung: Als Reaktion auf die Intransparenz solcher Finanzprodukte wurde die regulatorische Behandlung von Verbriefungen verschärft und das Verbriefungsrahmenwerk Basel III verabschiedet. Durch die sogenannten Capital Requirements Regulation (CRR) wurden bspw. höhere Risikogewichte für Wiederverbriefungen eingeführt. In Folge der Regulierung kam der europäische Verbriefungsmarkt nahezu zum Erliegen, obwohl qualitativ gute Verbriefungen und ein funktionierender ABS-Markt zu einer besser Kreditversorgung der Realwirtschaft führen könnten.

Um den Verbriefungsmarkt wiederzubeleben, wurden in den letzten Jahren einige Reformen angestoßen, deren Ziel es ist, die Transparenz der Produkte zu erhöhen und besonders hochwertige Verbriefungen, sogenannte "Simple, Standard, Transparent (SST) Securisations" oder auch "Simple, Transparent and Comparable (STC) Securisations" abzugrenzen. Die im Zusammenspiel zwischen der Europäischen Union und der Bank für internationalen Zahlungsausgleich entstandene Verbriefungsordnung enthält im Wesentlichen eine Definition dieser "einfachen, transparenten und standardisierten" Verbriefungen sowie Bestimmungen zur Sorgfaltsprüfung (Due Diligence), zum Risikoselbstbehalt und zur Transparenz, die für alle Verbriefungen gelten. Diese sollen Investoren helfen, die mit der Verbriefung verbundenen Risiken einzuschätzen und von komplexeren und riskanteren Finanzinstrumenten zu unterscheiden. Der Europäischen Kommission folgend, soll der Aufbau eines einfachen, transparenten und standardisierten Verbriefungsmarktes ein wesentlicher Baustein der Kapitalmarktunion darstellen. Der Geltungsbereich der neuen Verbriefungsordnung in der EU tritt 1. Januar 2019 in Kraft.

GEPRÜFTES WISSEN

Über 100 Experten aus Wissenschaft und Praxis.

Mehr als 8.000 Stichwörter kostenlos Online.

Das Original: Gabler Banklexikon