Zitierfähige Version

Leasing

Geprüftes Wissen

GEPRÜFTES WISSEN

Über 100 Experten aus Wissenschaft und Praxis.

Mehr als 8.000 Stichwörter kostenlos Online.

Das Original: Gabler Banklexikon

zuletzt besuchte Definitionen...

1. Begriff: gesetzlich nicht geregelter Vertrag (§ 305 BGB) über die Vermietung oder Verpachtung von beweglichen oder unbeweglichen Gütern (Sachen) durch Finanzierungsinstitute (Leasinggesellschaften) oder durch die Hersteller der Güter. Die Wirtschaftsgüter bleiben juristisch Eigentum des Vermietenden oder Verpachtenden (Leasinggeber), werden jedoch dem Mieter oder Pächter (Leasingnehmer) gegen Zahlung einer meist monatlich zu zahlenden Leasingrate zur wirtschaftlichen Nutzung überlassen.

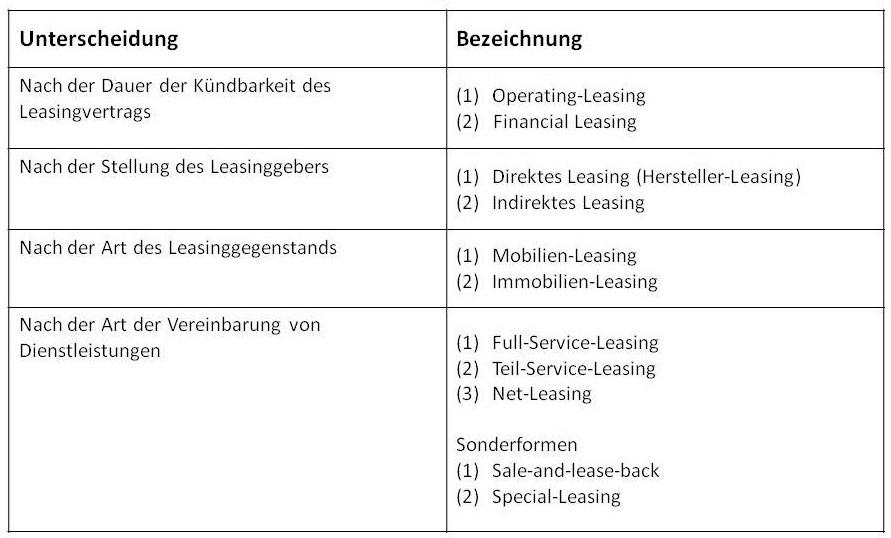

2. Formen: Vgl. Abbildung.

3. Bilanzierung des Leasinggegenstands:

a) Operating-Leasing: Die Bilanzierung des Leasinggegenstands erfolgt beim Leasinggeber, der ihn auch abschreibt. Beim Leasingnehmer werden die Leasingraten als Aufwand verrechnet; sie stellen steuerrechtlich Betriebsausgaben dar.

b) Financial-Leasing: Da früher im Steuerrecht vom juristischen Eigentum ausgegangen wurde, konnte der Leasingnehmer die Leasingraten voll als Aufwand berücksichtigen. Mit Urteil vom 26.1.1970 stellte dann der Bundesfinanzhof fest, dass im Steuerrecht vom wirtschaftlichen und nicht vom rechtlichen Eigentumsbegriff auszugehen sei. Das wirtschaftliche Eigentum liege abweichend vom zivilrechtlichen Eigentum immer dann bei einem Dritten, wenn dieser „den rechtlichen Eigentümer für dauernd von der Einwirkung auf das Wirtschaftsgut wirtschaftlich ausschließen kann, sodass ein Herausgabeanspruch des Eigentümers keine wirtschaftliche Bedeutung mehr hat“. Auch nach § 39 II Nr. 1 AO ist die wirtschaftliche Betrachtungsweise maßgebend. Bewegliche Wirtschaftsgüter sind als Leasingobjekte in folgenden Fällen steuerlich dem Leasingnehmer zuzurechnen: (1) bei Spezial-Leasing (Leasingobjekt ist derart auf die speziellen Anforderungen des Leasingnehmers zugeschnitten, dass eine wirtschaftlich sinnvolle anderweitige Nutzung nach Vertragsablauf nicht möglich erscheint), (2) bei anderen Leasingverträgen, wenn die Grundmietzeit mehr als 90 Prozent der betriebsgewöhnlichen Nutzungsdauer beträgt (Leasingnehmer hat faktisch das Recht auf Nutzung der Totalkapazität des Objekts), (3) bei anderen Leasingverträgen, wenn die Grundmietzeit weniger als 40 Prozent der betriebsgewöhnlichen Nutzungsdauer ausmacht (Unterstellung eines verdeckten Ratenkaufvertrags), (4) bei anderen Leasingverträgen, wenn die Grundmietzeit mind. 40 Prozent oder höchstens 90 Prozent der betriebsgewöhnlichen Nutzungsdauer beträgt und der Leasingnehmer nach Ablauf der Grundmietzeit (a) eine Kaufoption derart besitzt, dass der vorgesehene Kaufpreis niedriger ist als der unter Abzug linearer Abschreibungen nach der amtlichen AfA-Tabelle ermittelte Buchwert oder ein ggf. geringerer gemeiner Wert im Veräußerungszeitpunkt, (b) eine Mietverlängerungsoption mit einer Anschlussmiete ausüben kann, die lediglich als Anerkennungsgebühr zu werten ist.

Soweit sich aufgrund der Vertragsgestaltung eine steuerrechtliche Bilanzierungspflicht für den Leasingnehmer ergibt, hat dieser den Leasinggegenstand mit den Anschaffungskosten bzw. Herstellungskosten (ggf. anhand von Marktpreisen abzuleiten oder zu schätzen) zuzüglich der Anschaffungsnebenkosten zu aktivieren und gemäß der betriebsgewöhnlichen Nutzungsdauer abzuschreiben. Mit der Aktivierung des Leasingobjekts ist gleichzeitig in entsprechender Höhe eine Verbindlichkeit gegenüber dem Leasinggeber zu passivieren. Die vom Leasingnehmer zu entrichtenden Leasingraten sind in einen als Betriebsausgaben abzugsfähigen Zins- und Kostenanteil sowie einen Tilgungsanteil, der erfolgsneutral mit der Verbindlichkeit zu verrechnen ist, aufzuteilen. Der Leasinggeber aktiviert seinerseits in Höhe seiner Anschaffungs- oder Herstellungskosten eine Forderung gegenüber dem Leasingnehmer.

Wird das Leasingobjekt steuerrechtlich dem Leasinggeber zugerechnet, so hat dieser es zu aktivieren und abzuschreiben. Für den Leasingnehmer stellen die Leasingraten dann steuerlich abzugsfähige Betriebsausgaben dar.

4. Leasing in betriebswirtschaftlicher Sicht: Soweit eine Zurechnung des Mietobjekts zum Leasingnehmer erfolgt, bestehen kaum steuerliche Unterschiede zur Eigeninvestition. Ein rechnerischer Belastungsvergleich (Wirtschaftlichkeitsrechnung) fällt in diesem Fall in aller Regel zuungunsten des Leasings aus, da die Leasinggesellschaft außer Zinsen auch Verwaltungskosten, eine Delkredere-Risikoprämie und einen Gewinnzuschlag kalkulieren wird. Die Entscheidung Leasing oder Kauf hängt jedoch nicht allein von Kostenerwägungen ab. So wird vielfach argumentiert, dass mittels Leasing Investitionen auch bei fehlenden Eigenmitteln getätigt werden können. Eine Vergrößerung des Finanzierungsspielraums ist jedoch nicht generell anzunehmen, weil ein Kreditinstitut bei einer umfassenden Unternehmensfinanzierung die Verpflichtungen aus Financial-Leasing-Verträgen berücksichtigen wird. Aber auch Leasinggesellschaften stellen an ihre Leasingnehmer strenge Bonitätsanforderungen. Der Leasinggegenstand muss nicht im Voraus bezahlt werden. Die monatlichen Leasingzahlungen können während der gesamten Mietzeit aus den Erträgen, die der Einsatz des Leasinggegenstands erbringt, geleistet werden. Hiergegen lässt sich einwenden, dass auch bei einem Kauf auf Kredit der Zins- und Tilgungsdienst aus den Erlösen geleistet werden könnte.

Leasing hat zudem gegenüber der Eigeninvestition den Nachteil, dass keine Abschreibungen (mit Abschreibungsmethoden, die den eigenen Bedürfnissen angepasst sind) und keine Sonderabschreibungen vorgenommen werden können; die Ersatzentscheidung wird somit u.U. verzögert. Dafür bieten gleich bleibende Leasingraten für die innerbetriebliche Kalkulation eine klare Planungs- und Kostengrundlage.

5. Kreditinstitute im Leasing-Geschäft: Kreditinstitute sind vielfach unmittelbar oder mittelbar am Kapital von Leasinggesellschaften beteiligt. Leasinggesellschaften sind Tochtergesellschaften von Banken und Sparkassen. Kreditinstitute refinanzieren i.Allg. das Geschäft der Leasinggesellschaften. Leasinggeschäfte werden von Kreditgenossenschaften und von Sparkassen als Verbundleistungen angeboten (genossenschaftlicher Verbund, Sparkassenverbund).

Aktuelle Entwicklungen: Gemäß dem neuen IFRS 16 besteht eine grundsätzliche Bilanzierungspflicht von Rechten und Pflichten aus Leasingverhältnissen beim Leasingnehmer. Die Unterscheidung zwischen Operate-Leasingverträgen und Finance-Leasingverträgen ist vor diesem Hintergrund nicht mehr notwendig. Leasingnehmer bilanzieren zukünftig stets ein Nutzungsrecht als Teil des Vermögens und eine korrespondierende Verbindlichkeit auf der Passivseite. Der neue Standard gilt erstmals für Geschäftsjahre ab dem 1. Januar 2019. Für Leasinggeber bleibt es grundsätzlich bei der nach IAS 17 bekannten Bilanzierung mit einer Unterscheidung zwischen Finanzierungs- und Mietleasingverträgen.

GEPRÜFTES WISSEN

Über 100 Experten aus Wissenschaft und Praxis.

Mehr als 8.000 Stichwörter kostenlos Online.

Das Original: Gabler Banklexikon