Zitierfähige Version

Mindestreservepolitik des ESZB

Geprüftes Wissen

GEPRÜFTES WISSEN

Über 100 Experten aus Wissenschaft und Praxis.

Mehr als 8.000 Stichwörter kostenlos Online.

Das Original: Gabler Banklexikon

zuletzt besuchte Definitionen...

1. Begriff: Teilbereich der Geldpolitik des ESZB, mit primär liquiditätspolitischem Charakter. Das Mindestreservesystem des ESZB verpflichtet reservepflichtige Institute, auf bestimmte Verbindlichkeit (Mindestreservebasis) in Höhe vorgegebener Prozentsätze (Mindestreservesätze) Pflichtguthaben auf Reservekonten bei den nationalen Zentralbanken (NZB) des Eurosystems zu unterhalten.

2. Geldpolitische Wirkungen: Das Mindestreservesystem führt zu einer strukturellen Liquiditätsknappheit bei Kreditinstituten und schränkt deren Kreditschöpfungsmöglichkeit ein. Eine Erhöhung der Mindestreservesätze wirkt liquiditätsverknappend, eine Senkung liquiditätserhöhend. Da die Mindestreservepflicht nur im Monatsdurchschnitt erfüllt sein muss, wirkt das Mindestreservesystem stabilisierend auf die Geldmarkt-Zinssätze: Bei einer vorübergehenden Liquiditätsanspannung haben Institute einen Anreiz, unterdurchschnittlich viele Reserven zu halten, was durch überdurchschnittliche Reservehaltung in Zeiten reichlicher Liquidität ausgeglichen werden kann.

3. Regelungen: Der rechtliche Rahmen für die Mindestreservepolitik des ESZB ergibt sich aus Artikel 19 der ESZB-Satzung, der Verordnung des Rates der EU über die Anwendung von Mindestreserven durch die Europäische Zentralbank (EZB) sowie der EZB-Verordnung über Mindestreserven. Mindestreservepflichtig sind prinzipiell alle in den Teilnehmerländern niedergelassenen Kreditinstitute. Die dort niedergelassenen Zweigstellen von Kreditinstituten, die ihren eingetragenen Sitz außerhalb des Euro-Währungsraumes haben, unterliegen ebenfalls der Mindestreservepflicht. Nicht mindestreservepflichtig sind dagegen Zweigstellen von im Euro-Gebiet ansässigen Instituten, wenn die Zweigstellen ihren Sitz außerhalb des Euro-Währungsraumes haben. Von der generellen Mindestreservepflicht können Institute unter bestimmten Bedingungen befreit werden: (1) wenn die EZB eine Mindestreservepflicht für nicht zweckmäßig hält und die Freistellung nicht zur Diskriminierung anderer Institute führt (ferner müssen bei dem betreffenden Institut dessen gesamte Einlagen für regionale oder internationale Entwicklungshilfe zweckgebunden sein, darf dieses keine Bankfunktionen im Wettbewerb mit anderen Kreditinstituten ausüben und auch kein Spezialinstitut sein), (2) Institute, die sich in Liquidation oder Sanierung befinden. Um auch nach außen Transparenz über die Mindestreservepflicht zu schaffen, führt die EZB zwei Verzeichnisse. In dem einen sind alle mindestreservepflichtigen Institute aufgeführt, in dem anderen (mit Ausnahme der in Sanierung befindlichen) alle Institute, die von der Mindestreservepflicht befreit sind. Beide Verzeichnisse sind am letzten ESZB-Geschäftstag eines jeden Kalendermonats öffentlich zugänglich und definieren die Mindestreservepflicht für die folgende Erfüllungsperiode.

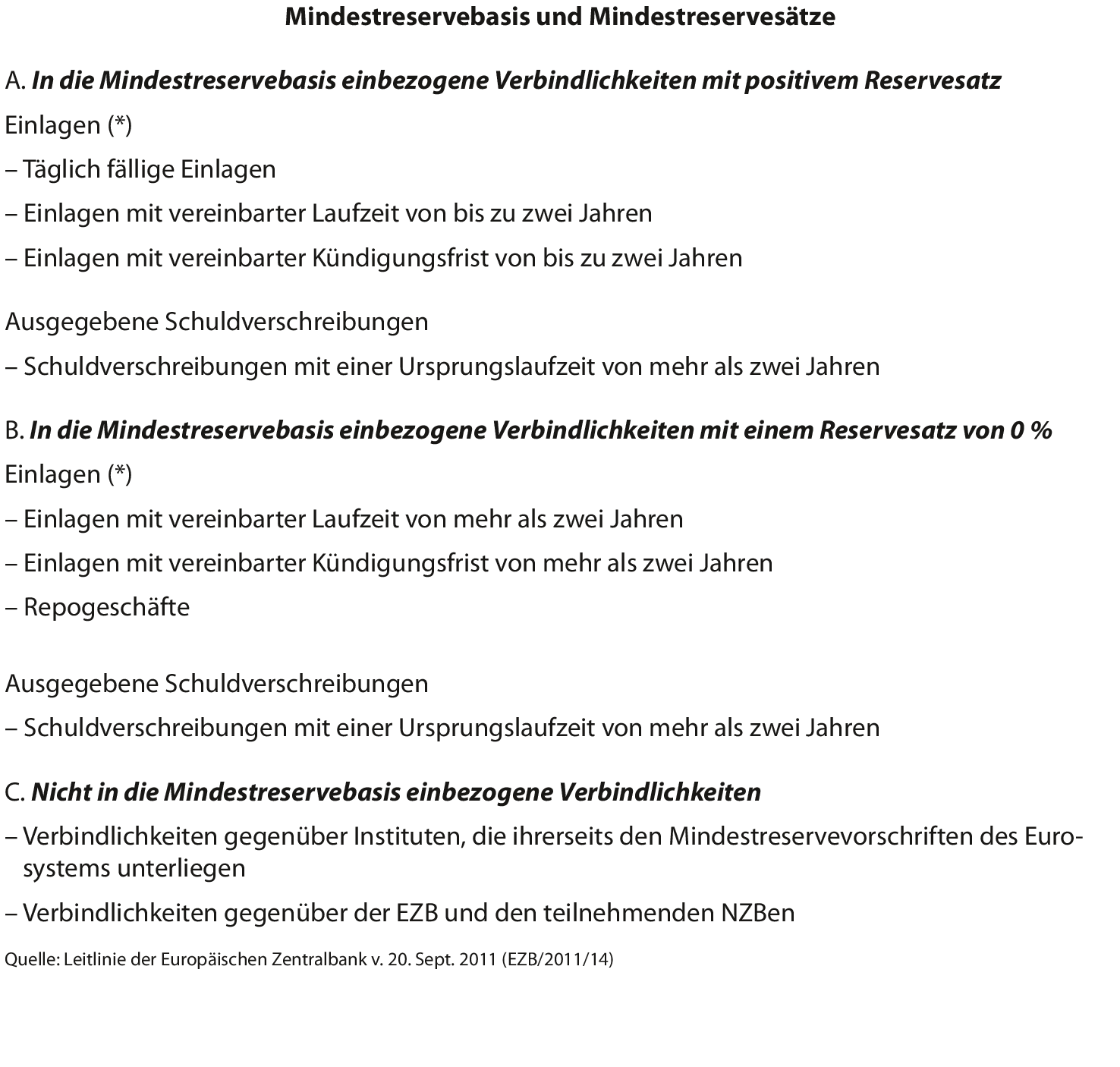

4. Das Mindestreserve-Soll eines Instituts ergibt sich aus der Anwendung der jeweils gültigen Reservesätze auf die reservepflichtigen Verbindlichkeiten (sog. Mindestreservebasis). Von dem so ermittelten Reserve-Soll kann jedes Institut in jedem Mitgliedstaat, in dem es niedergelassen ist, einen einheitlichen Freibetrag abziehen, dessen Höhe in der EZB-Verordnung über Mindestreserven festgelegt ist. Die Mindestreservebasis eines Instituts ergibt sich aus bestimmten Bilanzpositionen, nämlich Einlagen, ausgegebenen Schuldverschreibungen sowie Geldmarktpapieren. Dabei ist zu beachten, dass nur ein Teil dieser Verbindlichkeiten mit einem positiven Reservesatz belegt ist. Für den restlichen Teil kommt ein Reservesatz von null Prozent zur Anwendung.

Verbindlichkeiten gegenüber Instituten, die selbst mindestreservepflichtig sind, unterliegen ebenso wenig der Mindestreservepflicht wie Verbindlichkeiten gegenüber der EZB oder den nationalen Zentralbanken. Die Höhe der Reservesätze wird von der EZB unter Beachtung der durch die Verordnung des EU-Rats über die Anwendung von Mindestreserven festgelegten Höchstgrenzen bestimmt und kann jederzeit geändert werden. Die Höhe muss vor der ersten Erfüllungsperiode, ab der die Änderung gilt, bekannt gegeben werden. Bei der Ermittlung der Mindestreservebasis spielt eine Rolle, ob das betreffende Institut der vollen Meldepflicht zur Geld- und Bankenstatistik unterliegt oder ob es sich um ein kleines Institut handelt, für das ein vereinfachtes Meldeverfahren zugelassen ist. Bei einem Institut der ersten Gruppe werden die Monatsendstände von den relevanten Bilanzpositionen als Grundlage für die im darauf folgenden Kalendermonat beginnende Erfüllungsperiode verwendet. Bei den Instituten, die das vereinfachte Meldeverfahren anwenden, werden die Quartalsendstände der relevanten Bilanzpositionen mit einer Verzögerung von einem Monat zur Ermittlung der Mindestreservebasis der auf diesen Monat folgenden nächsten drei einmonatigen Erfüllungsperioden verwendet. Für die Erfüllungsperioden gilt jeweils das Prinzip der Durchschnittserfüllung, d.h., das Mindestreservesoll muss nur im Durchschnitt der Erfüllungsperiode gehalten werden.

5. Mindestreserve-Ist: Die Haltung der Mindestreserven erfolgt auf Reservekonten bei den nationalen Zentralbanken. Dazu muss jedes mindestreservepflichtige Institut mindestens ein Konto bei der nationalen Zentralbank des Mitgliedstaates führen, in dem es niedergelassen ist. Hat ein Institut in einem Mitgliedstaat mehrere Niederlassungen, so ist die Hauptverwaltung für die Haltung der gesamten Mindestreserven verantwortlich. Unterhält ein Institut Niederlassungen in mehreren Mitgliedsländern, so müssen diese entsprechend ihrer Mindestreservebasis bei den nationalen Zentralbanken der jeweiligen Mitgliedstaaten Mindestreserven unterhalten. Mindestreserven müssen nicht notwendig auf gesonderten Konten gehalten werden. Auch die bei den nationalen Zentralbanken für die Abwicklung des Zahlungsverkehrs eingerichteten Konten können genutzt werden. Das Mindestreserve-Ist eines Tages ergibt sich aus dem Tagesendstand dieser Konten. Die durchschnittlichen Mindestreserveguthaben werden (gewogen mit der Anzahl der Kalendertage) zum Zinssatz, der für das Hauptrefinanzierungsgeschäft gilt, verzinst. Die Mindestreservepflicht ist erfüllt, wenn die Tagesendstände während einer Erfüllungsperiode im Durchschnitt mindestens dem Reservesoll der Erfüllungsperiode entsprechen.

6. Sanktionen: Wird die Reservepflicht nicht eingehalten, so kann die EZB nach der Verordnung des EU-Rates über die Anwendung von Mindestreserven von folgenden Sanktionsmöglichkeiten Gebrauch machen: (1) Zahlung eines Strafzinses, wobei der Mindestreservefehlbetrag mit einem Satz verzinst wird, der bis zu 5 Prozentpunkte über dem Satz der Spitzenrefinanzierungsfazilität liegen darf. (2) Zahlung eines Strafzinses, wobei der Mindestreservefehlbetrag mit einem Satz verzinst wird, der bis zum Doppelten des Satzes der Spitzenrefinanzierungsfazilität betragen kann. (3) Verlangen, bei der EZB oder den nationalen Zentralbanken unverzinsliche Einlagen bis zur dreifachen Höhe des Mindestreservefehlbetrages zu unterhalten, wobei die Laufzeit dieser Einlagen maximal so groß sein darf wie der Zeitraum, für den das betreffende Institut seine Mindestreserveverpflichtung nicht erfüllt hat. (4) Über diese drei Sanktionsmöglichkeiten hinaus Aussetzung des Zugangs der betreffenden Institute zu den ständigen Fazilitäten und den Offenmarktgeschäften des ESZB aussetzen. (5) Schließlich Ausschluss der betreffenden Institute von der Durchschnittserfüllung, d.h. Verlangen der EZB, dass das Reserve-Soll täglich eingehalten wird.

GEPRÜFTES WISSEN

Über 100 Experten aus Wissenschaft und Praxis.

Mehr als 8.000 Stichwörter kostenlos Online.

Das Original: Gabler Banklexikon